آمارهای بانک مرکزی از تحولات کلهای پولی، حاوی نکات بسیاری است. گزارش حاضر تنها به بررسی تحولات پایه پولی از سمت منابع و مصارف میپردازد. پایه پولی(High-Powered Money) شامل داراییهای پولی بانک مرکزی است که پشتوانه اصلی خلق نقدینگی توسط شبکه بانکی محسوب میشود و مدیریت این متغیر برای سیاستگذار پولی اهمیت حیاتی دارد، زیرا تغییرات آن به صورت مستقیم بر نقدینگی و سپس تورم اثر میگذارد. بررسی روند سال ۱۴۰۳ اهمیت دوچندان دارد، چرا که اقتصاد ایران در این سال با فشارهای تورمی ناشی از تحریمها، رشد نقدینگی و کسری بودجه مواجه بوده است. در این گزارش، شاخصهای مختلف طبق روال مرسوم بر اساس مانده پایان دوره گزارش شده اما علاوه بر آن، معیار دیگری برای تشریح وضعیت شاخصها بر اساس میانگین دوره استفاده شده است. منظور از میانگین طی سال هر متغیر، میانگینی از مانده آن متغیر/نسبت در طول دوره مورد بررسی (سال، فصل و ...) است. نمودار شماره ۱، تغییرات پایه پولی بر اساس هر دو معیار مانده و میانگین طول سال را نشان میدهد.

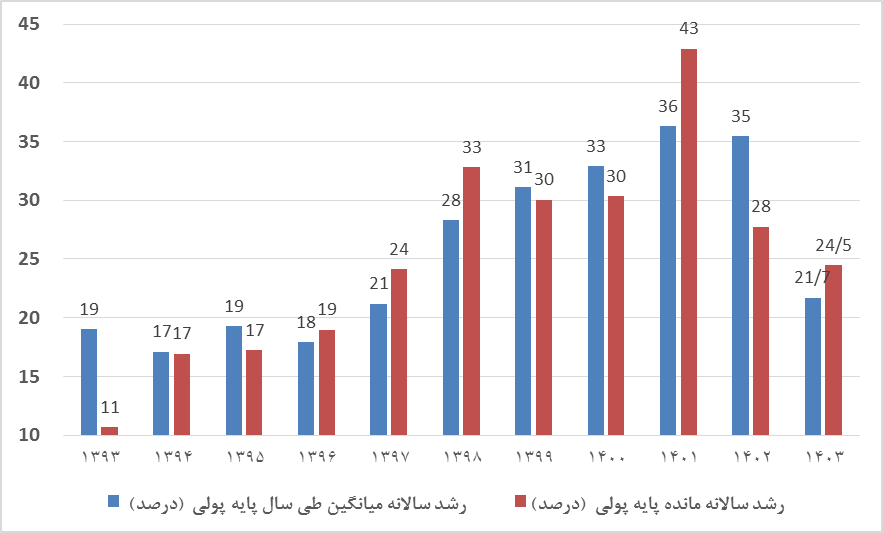

نمودار شماره ۱- تغییرات پایه پولی

همانطور که پیداست، درصد رشد متغیر "میانگین طی سال حجم پایه پولی سال ۱۴۰۳" در حدود ۲۱.۷ درصد بوده که از متوسط دوره زمانی اجرای برجام بیشتر، اما از متوسط بازه زمانی خروج آمریکا از برجام تا انتهای دوره فراگیری کووید در سال ۱۴۰۰ و همچنین سالهای ۱۴۰۱ و ۱۴۰۲ کمتر بود که میتواند نشانهای از سیاست انقباض پولی باشد. مقایسه رشد متغیر پایه پولی بر حسب "مانده انتهای سال" و "میانگین طی سال" نشان میدهد که در سال گذشته، برخلاف سالهای ۱۴۰۱ و ۱۴۰۲، اختلاف فاحشی میان این دو وجود ندارد و علت بالاتر بودن رشد بر حسب مانده انتهای سال، افزایش رشد پایه پولی در نیمه دوم سال، به خصوص فصل زمستان ۱۴۰۳ بوده، گرچه میزان شدت نرخ رشد حتی در نیمه دوم سال ۱۴۰۳ نسبت به سالهای ۱۳۹۸ تا ۱۴۰۲ کمتر بوده است. این نکته نیز قابل ذکر است که کاهش نرخ رشد متغیر "میانگین طی سال حجم پایه پولی سال ۱۴۰۳" نسبت به سال گذشته خود در حدود ۱۳ واحد درصد بوده که شدیدترین کاهش در دهههای اخیر است.

تحولات پایه پولی از سمت منابع

آمارها نشان میدهد "بدهی بانکها به بانک مرکزی"، در دوران خروج آمریکا از برجام تا انتهای دوران فراگیری کرونا در سال ۱۴۰۰، "خالص دارایی خارجی" و سرفصل "بدهی بانکها به بانک مرکزی" در سال ۱۴۰۱ و سرفصل "خالص دارایی خارجی"، در سال ۱۴۰۲، سهم غالب از پایه پولی را تشکیل داده است. در سال ۱۴۰۳، سرفصل "خالص داراییهای خارجی" مهمترین عامل فزاینده رشد پایه پولی بوده که به نظر می رسد افزایش نرخ تسعیر، عامل آن بوده است. از سویی مهمترین عامل کاهنده رشد پاپه پولی در انتهای سال ۱۴۰۳، خالص سایر اقلام بانک مرکزی بوده است. این در حالی است که در سال ۱۴۰۳، "مانده اجرای عملیات سیاست پولی" به عنوان یکی از اقلام سرفصل خالص سایر اقلام پایه پولی، سهمی از رشدی معادل ۱۸.۳ درصد را به خود اختصاص داده که با در نظر گرفتن سهم از رشد بدهی بانکها به بانک مرکزی، عملاً استقراض بانکها از بانک مرکزی (در دو قالب یاد شده) را میتوان به عنوان مهمترین عامل فزاینده رشد پایه پولی معرفی کرد.

جدول شماره ۱- سهم دو جزء مرتبط با استقراض بانکها از بانک مرکزی از رشد پایه پولی (درصد)

| سال |

سهم از رشد مطالبات بانک مرکزی از بانکها |

سهم از رشد مانده عملیات اجرای سیاست پولی (درصد) |

مجموع سهم از رشد |

| ۱۴۰۰ |

۶.۴ |

۱۴.۸ |

۲۱.۲ |

| ۱۴۰۱ |

۴۰.۹ |

۰.۴- |

۴۰.۵ |

| ۱۴۰۲ |

۴۴.۵ |

۱۲.۳ |

۵۶.۸ |

| ۱۴۰۳ |

۳۶.۵ |

۱۸.۳ |

۵۴.۸ |

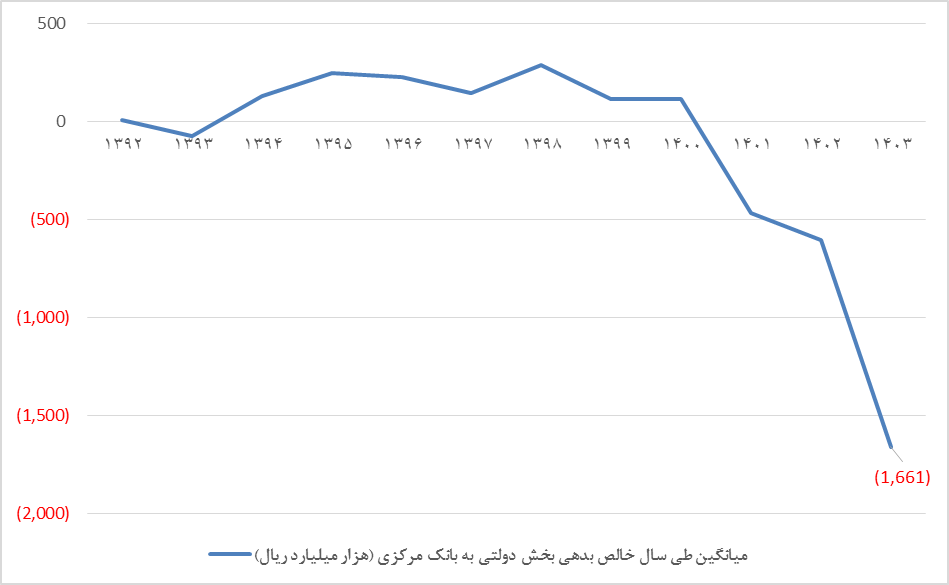

همانطور که پیشتر نیز ذکر شد، انتقال حسابهای بخش دولتی از شبکه بانکی به بانک مرکزی به افزایش سپرده بخش دولتی نزد بانک مرکزی و کاهش خالص مطالبات بانک مرکزی از بخش دولتی منجر خواهد شد. کاهش خالص مطالبات بانک مرکزی از بخش دولتی اثر کاهنده بر رشد پایه پولی خواهد داشت. بنابراین، تداوم عملیاتی شدن حساب واحد خزانه در سال ۱۴۰۳ به کاهش پایه پولی در این مدت منجر شده است. عملیات حساب واحد خزانه به طور صریح در قانون برنامه ششم توسعه و احکام دائمی برنامههای توسعه مطرح شده است. همچنین بر اساس قوانین بودجه سنواتی، تمامی دستگاههای اجرایی موظف به بستن حسابهای فرعی ارزی و ریالی در بانکهای خصوصی و دولتی و افتتاح حساب نزد بانک مرکزی بوده و موظفند تمامی دریافتها و پرداختهای خود را فقط از طریق حسابهای افتتاح شده نزد بانک مرکزی انجام دهند. بنابراین با وجود ابلاغ برنامه ششم توسعه در سال ۱۳۹۶ و همچنین بر اساس قوانین بودجه سنواتی مبنی بر الزام بخش دولتی (دولت و شرکتهای دولتی) بر جابجایی حسابهای سپرده خود از شبکه بانکی به بانک مرکزی، این امر با تاخیر چندین ساله از سال ۱۳۹۶ به تدریج عملیاتی شده است. نمودار شماره ۲، روند این متغیر در بازه زمانی سال ۱۳۹۳ تا ۱۴۰۳ را بر حسب "میانگین طی سال حجم خالص بدهی دولت به بانک مرکزی" نشان میدهد.

نمودار شماره ۲- میانگین طول سال خالص بدهی بخش دولتی به بانک مرکزی (هزار میلیارد ریال)

تحولات پایه پولی از سمت مصارف

- سپرده قانونی

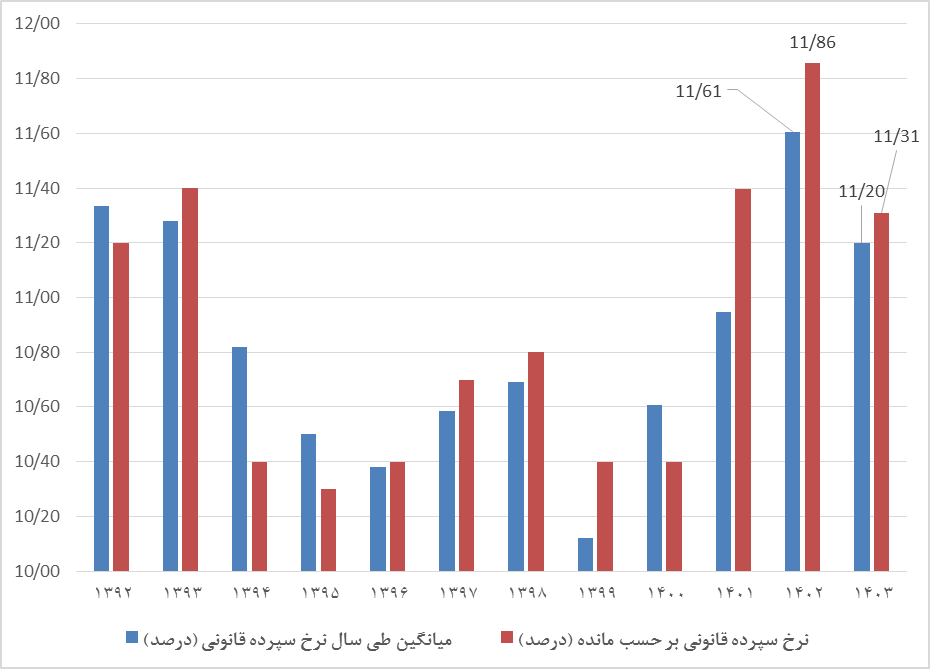

نمودار شماره ۳، نرخ سپرده قانونی (به عنوان یکی از مهمترین اقلام مصارف پایه پولی) در سال ۱۴۰۳ را بر حسب "مانده انتهای سال" و "میانگین طی سال" نشان میدهد. همانطور که پیداست، نرخ سپرده قانونی بر اساس هر دو شاخص، در سال ۱۴۰۳ نزولی بوده که نوعی سیاست انبساطی پولی به جهت کاهش فشار بر تقاضای ذخایر بانکها محسوب میشود. لازم به ذکر است که در اواسط سال، بانک مرکزی به منظور پرداخت تسهیلات قرضالحسنه ازدواج، بخشی از سپرده قانونی بانکها را که در حدود ۵۰ همت بود، آزادسازی کرد. تفاوت بر حسب "مانده انتهای سال" و "میانگین طی سال" برای مثال در سال ۱۴۰۳ و مقایسه آن با سال ۱۴۰۱ مشهود است. در حالی که نرخ سپرده قانونی در سال ۱۴۰۳ در مقایسه با ۱۴۰۱ بر حسب مانده انتهای سال نزولی است، بر حسب میانگین طی سال افزایشی بوده است. به نظر نگارنده، نرخ سپرده قانونی بر حسب میانگین طی سال، روند دقیقتری را نشان میدهد، زیرا سپرده قانونی و تقاضای ذخایر مرتبط با آن در طول سال مداوم رخ میدهد (۲۶ دوره نگهداری مجزا) و نه فقط در انتهای سال (دوره ۲۶ ام).

بنابراین در مجموع، کاهش نرخ ذخیره قانونی در سال ۱۴۰۳، تا حدودی از فشار تقاضای ذخایر بانکها و نیاز به تامین مالی آن در بازار بین بانکی کاست. با این حال، نرخ رشد ۲۹.۲ درصدی سپرده کل کشور، قطعاً تقاضای ذخایر را در سطح بالا نگاه داشته است.

نمودار شماره ۳- نرخ سپرده قانونی در سال ۱۴۰۳ بر حسب "مانده انتهای سال" و "میانگین طی سال"

- ذخایر مازاد

طبق آمارها، با وجود افزایش نسبی ذخایر مازاد در سال ۱۴۰۳ نسبت به سه سال گذشته خود، اما سطح آن در مقایسه با سالهای ۱۳۹۹ و قبل از آن کمتر بوده که روند آن باید در چارچوب سایر مصارف پول پُرقدرت تبیین شود که یکی از آنها میتواند کاهش فشار برای تودیع سپرده قانونی تعبیر شود. البته لازم به ذکر است، نسبت ذخایر مازاد باید در چارچوب کلیه "مصارف پول پُرقدرت" بررسی شود. همچنین باید توجه داشت که صرفاً بررسی مانده سپرده دیداری ریالی بانکها نزد بانک مرکزی به عنوان "ذخایر مازاد" چندان منطقی نمیرسد و باید مانده حجم اوراق دولتی خریداری شده توسط بانکها (که در لحظه محاسبات در عملیات ریپو مورد استفاده قرار نگرفته) را نیز بدان افزود.

بنا بر محاسبات از سایت فرابورس، مانده سهم بانکها از اوراق درآمد ثابت دولتی (با سررسیدهای متفاوت) در انتهای سال ۱۴۰۳، در حدود ۴۳ هزار میلیارد تومان (همت) بوده که میتوان آن را به عنوان "ذخایر مازاد بالقوه" در نظر گرفت، به همین جهت نسبت ذخایر مازاد در سالهای ۱۴۰۰ به بعد، اعدادی بالاتر خواهد بود. برای نمونه طبق اطلاعات بانک مرکزی، مانده ذخایر مازاد در انتهای سال ۱۴۰۳ در حدود. ۵۰.۹ همت بوده که با در نظر گرفتن ۴۳ همت اوراق دولتی در دست آنان، مانده ذخایر بالقوه آنان نزد بانک مرکزی، عددی در حدود ۹۴ همت شده و در این حالت نسبت ذخایر مازاد، عددی در حدود ۰.۹ درصد خواهد شد.

سیاستهای پولی بانک مرکزی در بازار بین بانکی

روند تزریق نقدینگی بانک مرکزی در بازار بین بانکی از ابتدای سال ۱۴۰۱ تا انتهای سال ۱۴۰۳ در قالب توافقات بازخرید و اعتبارگیری قاعدهمند نشان میدهد که خالص ارزش توافقات بازخرید معادل تغییرات در مانده سیاست پولی ریپو طی سال گذشته، ۱۰۸۵ هزار میلیارد ریال بوده که نشان از تزریق ذخایر بانک مرکزی از طریق این ابزار در بازار بینبانکی دارد. این عدد در مدت مشابه سال ۱۴۰۲ معادل ۹۲۹ هزار میلیارد ریال و در سال ۱۴۰۱ برابر منفی ۳۲۴ هزار میلیارد ریال بوده است. خالص اعتبارگیری قاعدهمند در سال ۱۴۰۳ تقریبا صفر بوده، در حالی که در سال ۱۴۰۲ در حدود منفی ۱۹۰ هزار میلیارد ریال و در سال ۱۴۰۱ در حدود ۱۳۶ هزار میلیارد ریال بود. خالص تزریق نقدینگی (مجموع خالص ارزش توافقات بازخرید و خالص اعتبارگیری قاعدهمند) طی سال ۱۴۰۳ به میزان ۱۰۸۶ هزار میلیارد ریال، ۱۴۰۲ به میزان ۷۴۰ هزار میلیارد ریال و در سال ۱۴۰۱ نیز منفی ۱۸۸ هزار میلیارد ریال بوده است.

خالص تزریق نقدینگی (مجموع خالص ارزش توافقات بازخرید و خالص اعتبارگیری قاعدهمند) طی سال ۱۴۰۳، نشانگر تزریق انبساطی بانک مرکزی در بازار بین بانکی است. این شاخص در سال گذشته نیز در سطحی کمتر، انبساطی بوده اما تغییرات سال ۱۴۰۳، حاکی از رشد قابل توجه تزریق ذخایر به بازار بین بانکی، به دلیل تقاضای بالاتر بانکها و با هدف کنترل نرخ بهره در سال ۱۴۰۳ بوده است، پس میتوان در عناصر تشکیل دهنده ذخایر مازاد، انبساطی بودن تزریق ذخایر در بازار بین بانکی را در کنار کاهش نرخ الزام ذخیره قانونی قرار داد که هر دو انبساطی محسوب میشوند. در واقع، در شش ماهه ابتدایی سال ۱۴۰۳، تزریق نقدینگی به بازار بین بانکی صورت گرفت، اما در سه ماهه پاییز، سیاست کاملاً انقباضی در این بخش اعمال شد و سبب کاهش محسوس تزریق خالص نقدینگی شد. این روند در دی ماه متوقف شد و در سه ماه پایانی سال، مجدداً ذخایر پُرحجمی به بازار بین بانکی تزریق شد. متوسط خالص تزریق نقدینگی ماهانه در بازار بین بانکی طی سال ۱۴۰۳ برابر با ۹۰ هزار میلیارد ریال بوده که نسبت به سال گذشته (برابر با ۶۲ هزار میلیارد ریال)، رشد ۴۷ درصدی داشته است.

نظر شما